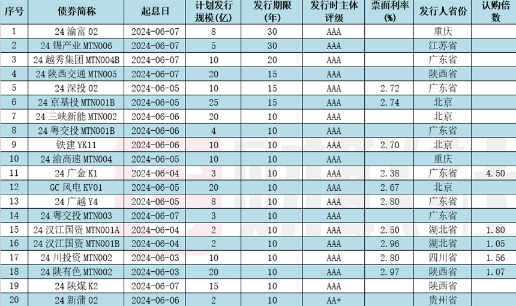

今年以来,10年、20年、甚至30年期限的信用债开始扎堆出现,步入6月后,除诚通控股集团这类超级央企以外,锡产业和渝富这类地方龙头国企也开始发行30年信用债。财联社据Wind数据统计,6月前一周,10至30年期信用债发行数量已达26只,合计325亿元。

资产荒期间,票面得不到的收益,要从久期上拿回来的逻辑得到市场机构普遍共识。不过在业内部分债券投资人看来,久期策略更多是权衡后的无奈选择。多数业内人士表示,现在向久期要收益,可能只有久期,没有票息。从10至30年期信用债收益情况来看,6月以来发行的长期限信用债票息均低于3%,与当前利率债区间基本相符。

向久期要收益,长期限品种发行加速

根据Wind数据,2024年以来,发行期限在10年期以上的信用债只数已达297只,发行金额达3878亿,其中5月信用债共发行749只,10年期以上的信用债只数43只,发行金额545亿元。

尽管5月份如“24诚通控股MTN011A”、“24诚通控股MTN011B”仍得到2.448倍、1.965倍较高的认购倍数,但市场投资者对于长期信用债仍处于相对矛盾的阶段。

业内人士表示,尽管此类发行人资质在目前看来普遍较高,违约风险较低,但市场仍谨慎看待长期信用债的流动性问题。“长期信用债不像利率债,尽管存有一定流动性溢价补偿,但目前来看仍偏少”。

不过偏少的票息也是收益,随着信用债净融资市场持续萎缩,低收益资产“内卷”行情再次加剧,久期策略也是投资机构权衡后的无奈选择。

某公募固收基金经理向财联社表示,“资产荒”是市场资产和负债不匹配的一种现象,只会在资金多于资产的情况下才会出现。至于当下,为了增厚收益,机构无论是向信用利差,还是向期限利差要收益,皆是各自风险偏好、负债情况决定的,没有绝对的最优解。

此外,上海某公募固收基金经理也对财联社表示,当前低等级城投的收益率也很低,相较而言,拉久期比沉资质更有性价比些。

净融资下行加剧资产荒,长期信用债风险值得关注

从5月信用债净融资表现来看,据Wind数据统计,5月信用债整体净融资322亿元,环比下降1538亿元,为年初以来各月最低水平。业内人士表示,在高收益资产难寻的背景下,获取当前绝对收益较高资产的优先级,或仍高于评估久期拉长所带来的潜在风险。

上述业内人士认为,在当前历史级别的低利率债券市场环境中,发行人对长期债券发行是欢迎的,而当前市场资金淤积在银行间市场,造成资金使用效率的降低,又在客观上助推交易所市场长期信用债产品发行来平衡。当下票息已不再有吸引力,既然向久期要收益,就不太考虑风险。“想的越远,可能死的越快,在资产荒的债市里,就要及时行乐。”

不过业内人士指出,现在向久期要收益,可能只有久期,没有票息。从交易商协会公布的发行指导利率来看,5月信用债利率也仍在悉数下行,整体变化幅度为-38BP至-5BP。分期限看,1年期品种利率变化幅度为-38BP至-5BP,3年期品种利率变化幅度为-27BP至-6BP,5年期品种利率变化幅度为-31BP至-7BP,7年期品种利率变化幅度为-22BP至-5BP。而从10至30年期信用债收益情况来看,6月以来发行的长期限信用债票息均低于3%,也与当前利率债区间基本相符。

另有市场人士认为,当前信用债收益率持续低位运行,监管也在关注防范长期利率债风险,当前或更应该把调整风险放在首位,投资组合更应该考虑防守而不是进攻。

渤海固收团队表示,从投资策略来看,5月信用债供给不足,短时间内债牛趋势仍将延续,但收益率持续低位运行,风险收益比过低,止盈不如持有至到期。与长期限利率债相比,现阶段信用债票息的吸引力并不强,配置盘可适当观望再等待时机,交易盘可关注震荡行情下波段交易的机会,后续仍需关注稳增长政策显效力度对债市形成的扰动。